Die Assetklasse Private Debt hat als Finanzierungslösung sowohl für Private Equity Sponsoren als auch für Unternehmen zunehmend an Bedeutung gewonnen und sich in den vergangenen Jahren als eine der am stärksten wachsenden Märkte innerhalb der globalen Privatmarktlandschaft positioniert. So erzielten die von Private Debt Fonds eingesammelten Gelder in den vergangenen Jahren Höchstwerte und das nicht nur über die Direct Lending Strategie, sondern auch über opportunistische und Nischenstrategien wie Distressed Debt und Special Situations.

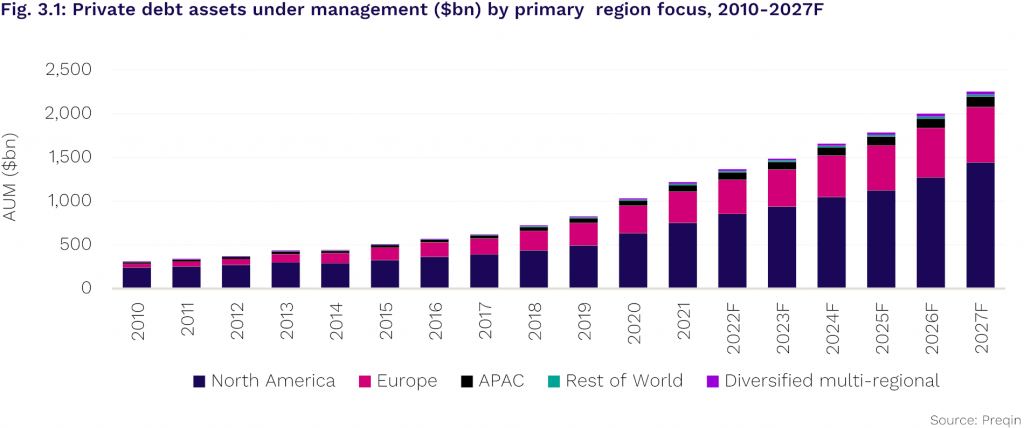

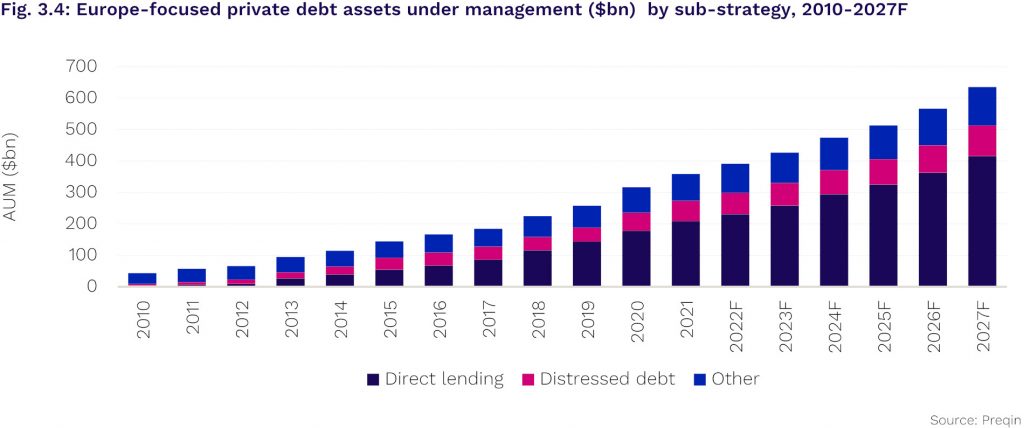

Seit Beginn hat sich der Private Debt Markt gegen eine Reihe von wirtschaftlichen Turbulenzen erfolgreich behauptet. Nicht zuletzt hat sich in der Pandemie der Wachstumstrend der Assetklasse nur noch beschleunigt. Auch vor dem aktuellen Hintergrund eines schwächeren makroökonomischen Umfeldes ausgelöst durch geopolitische Spannungen, globaler Energiewende und weltweit gestraffter Geldpolitik, zeigt sich der Markt widerstandsfähig und attraktiv. Dies attestieren auch die aktuellen Prognosen des Investmentdatenunternehmens Preqin, welches der Assetklasse bis 2027 ein Wachstum auf ein globales Marktvolumen von 2,3 Billionen US-Dollar (davon ein europaweites Volumen von ca. 600 Milliarden US-Dollar) voraussagt.

Personalsuche zunehmend schwierig

Die Private Debt Branche ist in den vergangenen Jahren deutlich gewachsen: Immer mehr internationale Fonds erschließen den deutschen Markt, eröffnen neue Zweigstellen und benötigen Entlastung im Aufbau neuer Strukturen – ein gleichbleibender Trend auch im Hinblick auf ein höheres Zinsumfeld. Auch wenn davon auszugehen ist, dass die aktuelle wirtschaftliche Lage und die voraussichtlich imminente Rezession dieses Wachstum kurzfristig dämpfen wird, ist die Langzeitprognose der Assetklasse keineswegs schwach. Ganz im Gegenteil. Das Produkt Private Credit ist mittlerweile nicht nur etabliert, sondern auch ein so fester, unabdingbarer Bestandteil der Finanzierungswelt geworden, dass wir von einem weiteren strukturellen Wachstum der Assetklasse und den dazugehörigen Investment- und Fundraisingteams ausgehen.

Organisationen, die vor einigen Jahren in der DACH-Region mit lediglich einer „Head of“-Rolle und einem VP starteten und sich kurze Zeit später mit ein bis zwei Associates verstärkten, sehen sich nun – vorausgesetzt, sie haben erfolgreiche Deals gemacht – mit einer mehr senior-lastigen Struktur konfrontiert, die Luft im Unterbau lässt. Ferner führen wachsende Fondsvolumen und Investitionsmöglichkeiten zu höherer Arbeitsbelastung, die durch Zuwachs im Team gestemmt werden muss. Was nun folgt, ist eine Art Reife beziehungsweise Institutionalisierung des Personalhaushalts bei Private Debt Fonds, welche sich nun vermehrt mit Themen wie Titelstruktur und Karriereentwicklung auseinandersetzen müssen. Denn auch laterale Hirings werden immer relevanter, um schnell und schlagkräftig auf dem Mid- bis Senior-Level agieren zu können.

Besondere Herausforderung in den Personalstrategien

Doch trotz wachsendem Bedarf ergeben sich in der Rekrutierung komplexe Herausforderungen: So genießen die Private Debt Häuser in Deutschland als ursprüngliche Nischenindustrie immer noch einen geringeren Bekanntheits- beziehungsweise Attraktivitätsgrad im Vergleich zu den etablierteren Private Equity Häusern. Vor allem im Gespräch mit der jüngeren Generation erleben wir dies sehr deutlich. Eine Mehrheit der Absolventen zieht einen Einstieg im Bereich M&A einem Einstieg im Leveraged Finance vor. Hintergründe hierfür sind zum einen, dass Credit-Karrierepfade an der Universität weniger prominent besprochen werden, aber auch später ist vielen nicht klar, welche Erfolgspotentiale diese Branche in sich birgt.

Doch die Tatsache ist, dass sich die Private Debt Welt häufig Talent aus den Leveraged Finance Einheiten von Banken oder Debt Advisory Boutiquen bedient, welche – wie soeben beschrieben – selbst große Herausforderungen haben, genügend Personal zu beschaffen. Vor diesem Hintergrund sieht sich die Private Debt Welt mit einer insgesamt strukturellen Personalknappheit konfrontiert. Lösungen für den Engpass könnten gegebenenfalls in flexibleren Ansprüchen gegenüber gesuchten Profilen liegen, bzw. einer höheren Bereitschaft, in die Ausbildung von jungen Potentialträgern zu investieren.

Trotz des strukturellen Defizites sind Anforderungen an Kandidaten im Private Debt Bereich nach wie vor hoch: Gesucht werden erfahrene Credit-Professionals und Potentialträger, die eine hohe Eigenmotivation, ausgeprägte analytische Fähigkeiten sowie eine gesunde Bodenhaftung mitbringen. Ferner ist es essenziell, ein markantes kommerzielles Verständnis an den Tag zu legen, welches es den angehenden Investoren ermöglicht, (weit) über den Tellerrand des Kreditprozesses zu schauen. Empathie und Freude am Netzwerken runden das Profil schließlich ab.

Diversität und Incentives

Auch Diversität spielt nicht nur im Private Equity Bereich eine große Rolle: So ist der Frauenanteil jedoch noch um ein Vielfaches geringer als im PE, was wiederum auf den grundsätzlich kleineren Kandidatenpool zurückzuführen ist. Basierend auf unseren Statistiken, liegt der kumulierte Anteil von weiblichen DACH-Kandidaten im Private Credit, Debt Advisory, Leveraged und Structured Finance Pool bei rund 15% – bei weitem nicht genug, um Parität zu gewährleisten. Dies ist für uns ein weiterer Indikator dafür, dass weibliche Schüler und Studierende für die Finanzwelt immer noch nicht erfolgreich genug mobilisiert werden und in die entsprechenden Initiativen noch wesentlich mehr investiert werden sollte.

Innerhalb des engen Kandidatenpools ergeben sich weitere Herausforderungen: Da der Markt umkämpft ist, haben die meisten Kandidaten – sowohl männlich als auch weiblich – auch im Private Debt Bereich häufig noch mehrere Angebote auf dem Tisch und zahlreiche Entwicklungsmöglichkeiten. Viele Private Debt Häuser hatten zudem in den vergangenen Jahren erfolgreiche Jahre, daher sind Top-Performer aus den Häusern durch attraktive Konditionen – insbesondere Carry – fest verankert und schwer herauszulösen. Angebote müssen daher großzügig geschnürt werden – in Zeiten hoher Inflation noch kompetitiver als zuvor. Für jüngere Kandidaten sind neben dem Gehalt auch flache Hierarchien, kurze Entscheidungswege und Entwicklungsmöglichkeiten hinsichtlich Positionen und Partizipation am Carry zunehmend entscheidend. Seitens der Fonds gilt es hier eine partnerschaftliche Kultur vorzuleben und frühzeitig kredible wie konkrete Entwicklungspfade aufzeigen zu können.

Über die Autorinnen:

Britta Bene ist Strategieberaterin mit dem Schwerpunkt Vermögensverwaltung und gründete 2021 Mainstay Human Capital Advisors, ein auf private Märkte spezialisiertes Beratungsunternehmen für Humankapital mit einem Fokus auf dem nordeuropäischen Raum. Zum Angebotsportfolio gehört die Suche nach spezialisierten Führungskräften, die Beratung und Unterstützung von Unternehmen bei der Organisation ihrer Humankapitalstrukturen sowie bei der Zusammensetzung des Vorstands. Seit 2020 ist Bene zudem Vorstandsmitglied im Bundesverband Alternative Investments e.V. (BAI).

Cornelia Keßler gehört als Strategieberaterin seit Oktober 2021 zum Mainstay-Team und ist auf Private-Markets-Mandate in der DACH-Region spezialisiert, die Investment- und Vertriebsfunktionen in den Bereichen Private Equity, Venture Capital, Infrastruktur und Private Debt umfassen.